|

|

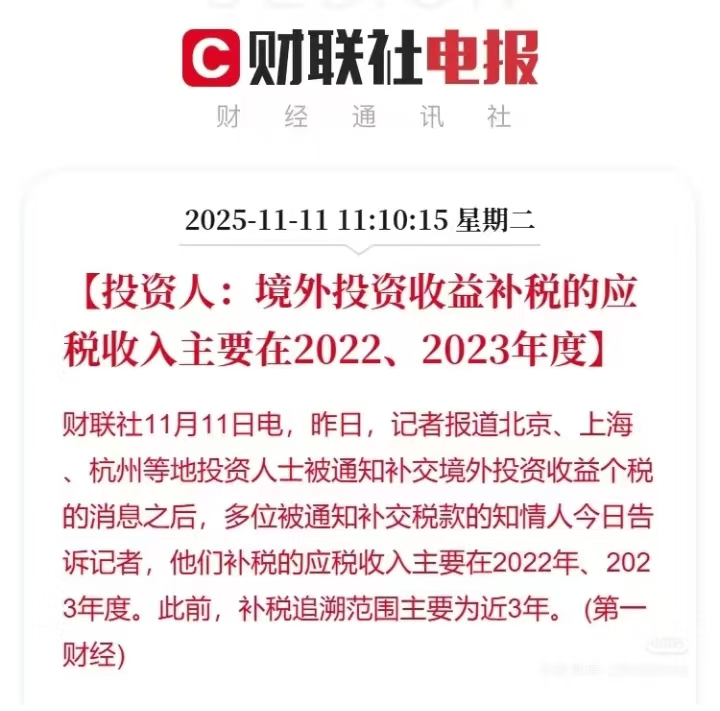

近期,北京、上海、杭州等多地高净值人士因未申报境外保单收益,陆续接到税务稽查通知,补缴税款及滞纳金比例达未申报金额的24%-30%。

这标志着CRS(共同申报准则)已从信息收集阶段进入精准稽查阶段。以往被视为“避税工具”的香港保单,必须在全球税务透明化的背景下重新审视其传承逻辑。基于我们服务超高净值家庭财富传承的实务经验,本文将为您解析风险实质,并提供可行的合规方案。

NO.1 核心结论:香港保单CRS合规三大关键

信息透明已成定局:在CRS框架下,所有具有现金价值的保单(如储蓄分红险、投连险、增额终身寿等)信息均会被交换至内地税务机关。

变现即触发税务义务:保单分红、收益一旦进入个人账户(无论境内外),很可能被认定为“利息、股息、红利所得”,适用20%个人所得税率。

主动规划才是正解:财富管理的重心应从“隐匿资产”转向“合规传承”,架构设计比产品选择更为重要。

NO.2 CRS的本质:一张精准的“监管网”

普遍存在一个误解:CRS是针对香港保单的征税工具。实际上,CRS是全球金融账户信息交换系统,其核心作用是穿透信息壁垒,实现“资产—收益—税务”的闭环监管。

申报范围全覆盖:

只要具有“现金价值”的保险产品(包括储蓄分红险、投连险、增额终身寿险等),均属于需申报的金融账户。纯消费型险种(如重疾险、医疗险)一般不在交换范围内。

数据深度超出预期:

交换信息不仅包括投保人基本信息,更涵盖保单现金价值、年度收益明细、资金流动轨迹等。税务机关可借此完整掌握境外资产的收益情况,传统的信息不对称优势已不复存在。

NO.3 税务风险分级与应对

根据现行税法及实操,香港保单税务风险可分为三级:

高风险(已实现收益):

如分红、投资收益已转入个人账户,极大概率按“利息、股息、红利所得”课税20%。实务中已有补税并加收滞纳金的案例。

中低风险(内部增值):

现金价值增长但未提取,因未产生实际现金流入,目前暂不征税。建议妥善保管保单年报、分红通知等资料以备核查。

远期风险(传承阶段):

身故保险金目前在内地一般不作为受益人应税收入,但需关注受益人国籍、税务居民身份可能带来的跨境税务影响。

NO.4 合规策略升级:从单点应对到系统架构

应对监管变化,需从“直接持有保单”转向“架构化持有”:

存量保单合规化处理:

全面梳理保单条款与收益记录,评估风险并主动补报,争取减轻处罚。

新增配置嵌入架构:

将保单作为资产元件纳入整体规划,例如:“保单+信托”模式:以家族信托作为保单受益人,实现资产隔离与税务合规管理;多元资产组合:统筹配置境内信托、境外合规保单及低风险工具,分散税务风险。

家族身份前瞻规划:

结合家族成员税务居民身份、资产持有主体进行整体设计,从根本上管控全球税务风险。

NO.5 结语

随着CRS、金税四期等监管体系持续完善,依赖“信息不透明”的财富管理方式已不可行。真正的财富安全,源于在规则框架内进行专业规划与架构设计。唯有主动拥抱合规,方能使资产在阳光下稳健传承,驶向未来。 |

|